Deducciones Fiscales I+D+I

¿Qué son las deducciones fiscales?

Las deducciones fiscales por I+D+i son una ayuda en forma de incentivo fiscal que se aplica en el Impuesto de Sociedades y que van destinadas a empresas que están invirtiendo en investigación, desarrollo e innovación tecnológica. Esta ayuda está regulada por el RD 1432/2003 y actualmente se ha convertido en una de las ayudas estrella tanto para pymes como para grandes empresas.

El retorno que se puede conseguir con los incentivos fiscales por I+D+i es del 12% para actividades de innovación tecnológica (incluido el muestrario) y de hasta el 42% para actividades de investigación y desarrollo.

Los incentivos fiscales a la I+D+i (Investigación, Desarrollo e Innovación) son beneficios tributarios otorgados por los gobiernos, generalmente a empresas, que llevan a cabo actividades en este ámbito.

Su principal objetivo es fomentar la inversión en proyectos y actividades relacionadas con la I+D+i, con el fin de:

- Mejorar la competitividad, permitiendo a las empresas diferenciarse en el mercado mediante el desarrollo de productos y servicios de mayor valor.

- Aumentar la productividad, optimizando procesos, reduciendo costos de producción y mejorando la eficiencia operativa

- Fomentar el crecimiento económico, al generar empleo de calidad y atraer inversiones.

- Impulsar la digitalización y la transformación tecnológica, facilitando la adopción de nuevas tecnologías.

- Desarrollar productos y servicios sostenibles, promoviendo soluciones innovadoras con menor impacto ambiental.

- Acceder a nuevos mercados, abriendo oportunidades de expansión internacional.

- Adaptarse a los cambios del mercado, respondiendo con agilidad a nuevas tendencias y demandas.

- Garantizar la continuidad y sostenibilidad de las empresas, fortaleciendo su resiliencia frente a crisis y disrupciones.

Actualmente, los gobiernos ofrecen diversas medidas para incentivar la inversión en I+D+i, entre las cuales destacan:

- Deducciones fiscales: Permiten reducir la cantidad a pagar en el impuesto de sociedades en función del gasto en I+D+i.

- Créditos fiscales: Facilitan la devolución o reducción de impuestos sobre inversiones en proyectos de I+D+i.

- Bonificaciones en cotizaciones sociales: Aplican reducciones en las cuotas empresariales a la Seguridad Social para el personal dedicado a I+D+i.

- Amortización acelerada de inversiones: Permite deducir más rápidamente los gastos en activos relacionados con la innovación.

- Exenciones fiscales: Eliminan ciertos impuestos aplicables a productos o tecnologías innovadoras.

- Subvenciones y ayudas directas: Aunque no son estrictamente incentivos fiscales, complementan estos beneficios al proporcionar financiamiento directo.

Además, desde la entrada en vigor de la Ley de Apoyo a los Emprendedores, también existe la posibilidad de aplicar la deducción sin límite en la cuota o incluso de solicitar el abono en el caso de que la empresa no tenga cuota suficiente para aplicar la deducción.

El proceso a seguir en las deducciones fiscales por I+D+i:

- Se pueden aplicar hasta en 18 años.

- No existe concurrencia competitiva, son un derecho que tiene la empresa.

- Los proyectos pueden ser plurianuales y multiobjetivo.

- Ofrecen total seguridad fiscal y jurídica.

- Los porcentajes de deducción son muy elevados en comparación con otras ayudas.

- El calendario es claro ya que la deducción se aplica en el Impuesto de Sociedades.

- Los porcentajes de deducción por innovación tecnológica son cada vez más elevados.

- Son compatibles con otras ayudas.

- No tributan.

Deducciones fiscales por muestrario

Los sectores del textil, calzado, juguete, marroquinería y madera y mueble pueden conseguir un retorno del 12% de todo el gasto de desarrollo del muestrario.

- Diseñadores internos (sueldo+SS) y externos.

- Otro personal que participa en el proyecto (sueldo +SS): elaboración de fichas técnicas, preparación de piezas, terminado, escandallo…

- Materiales.

- Colaboraciones externas y colaboraciones con centros tecnológicos.

- Amortización de los equipos que utilicemos para elaborar el muestrario.

- Licencias de programas de diseño.

- Pruebas y ensayos de producto.

- Fotografiado y diseño del catálogo.

- …

Nuestro equipo de especialistas de Zabala Innovation están esperando tu llamada. Contacta con nosotros para conseguir toda la información que necesitas. ¡Te esperamos!

Deducciones fiscales por I+D+i en el impuesto de sociedades

Las Deducciones Fiscales por I+D+i tienen como objetivo incentivar la inversión en I+D+i y premiar el esfuerzo que realizan las empresas en el desarrollo de estas actividades, permitiéndoles reducir la cantidad a pagar en el Impuesto sobre Sociedades. Este incentivo tributario hace que la inversión en innovación sea más atractiva y rentable.

¿Qué gastos se pueden deducir?

La deducción se aplica sobre ciertos gastos asociados a actividades de I+D+i, tales como:

- Costes de personal dedicado a proyectos y actividades de I+D+i.

- Materiales y suministros utilizados en la investigación.

- Amortización de activos empleados en I+D+i.

- Colaboraciones externas con universidades, centros tecnológicos o empresas especializadas.

- Gastos en propiedad industrial, como patentes, modelos de utilidad y diseños industriales.

Marco legal y porcentaje de deducción

En España, estas deducciones se regulan en los artículos 35 y 39 de la Ley del Impuesto sobre Sociedades (LIS). Los porcentajes varían según la categoría de la actividad:

- Deducción por I+D (Investigación y Desarrollo):

- 25% del gasto en I+D (puede aumentar hasta 42% si el gasto supera la media de los dos años anteriores).

- 17% adicional por costes de personal investigador dedicado en exclusiva a I+D.

- 8% por inversiones en activos materiales e intangibles destinados a I+D.

- Deducción por Innovación Tecnológica (IT)

- 12% de los gastos en actividades que mejoren productos o procesos, sin llegar a s

La deducción varía según la categoría de la actividad:

- Deducción por I+D (Investigación y Desarrollo)

- 25% del gasto en I+D (puede llegar al 42% si el gasto supera la media de los dos años anteriores).

- 17% adicional por costes de personal investigador exclusivo.

- 8% por inversiones en elementos de inmovilizado material e intangible destinados a I+D.

- Deducción por Innovación Tecnológica (IT)

- 12% de los gastos en actividades que mejoren productos o procesos sin llegar a ser I+D.

Nuestro equipo de especialistas de Zabala Innovation están esperando tu llamada. Contacta con nosotros para conseguir toda la información que necesitas. ¡Te esperamos!

¿Cuál es el límite de la deducción por I+D+i?

El límite de la deducción por I+D+i en el Impuesto sobre Sociedades depende de la cuota íntegra del impuesto y de ciertas condiciones especiales.

Las deducciones por I+D+i tienen un límite general del 50% de la cuota íntegra ajustada, es decir, la cuota íntegra tras aplicar otras deducciones y bonificaciones.

Límite ampliado y monetización

En determinados casos, las empresas pueden monetizar sus deducciones y recuperar hasta el 80% de las deducciones fiscales por I+D+i que no hayan podido aplicar, ya sea por insuficiencia de cuota o por registrar pérdidas.

Los límites máximos de monetización son:

- Un millón de euros por actividades de Innovación Tecnológica.

- Cinco millones de euros por actividades de Investigación y Desarrollo.

Requisitos para la monetización de deducciones

Para que una empresa pueda acceder a la monetización, debe cumplir los siguientes requisitos:

- Generar una deducción superior al 10% de la cuota íntegra en el ejercicio fiscal correspondiente.

- Aceptar una minoración del 20% de la deducción, como coste por aplicarla sin límite.

- Esperar un año desde el ejercicio en el que se generó el derecho a la deducción.

- Reinvertir el importe de la deducción en actividades de I+D+i durante los dos años siguientes.

- Mantener la plantilla media de la empresa durante 24 meses tras la aplicación de la deducción.

- Obtener un Informe Motivado Vinculante que certifique el carácter de I+D+i de la actividad.

En Proyecta Innovación, te ayudamos a optimizar los incentivos fiscales derivados de los gastos e inversión en Investigación, Desarrollo e Innovación Tecnológica (I+D+i) de tu empresa. Nuestro equipo de expertos te ofrece un servicio integral para que aproveches al máximo las oportunidades fiscales disponibles.

Servicio de asesoramiento sobre incentivos y deducciones fiscales I+D+i

En Proyecta Innovación, te ayudamos a optimizar los incentivos fiscales derivados de los gastos e inversión en Investigación, Desarrollo e Innovación Tecnológica (I+D+i) de tu empresa. Nuestro equipo de expertos te ofrece un servicio integral para que aproveches al máximo las oportunidades fiscales disponibles.

¿Por qué elegirnos y qué ofrecemos?

- Diagnóstico y evaluación de proyectos: identificación de actividades que puedan beneficiarse de las deducciones fiscales por I+D+i, análisis de la documentación y los gastos relacionados para garantizar el cumplimiento de los requisitos legales.

- Cálculo y aplicación de incentivos fiscales, determinando el porcentaje de deducción aplicable y optimizando su aplicación en el Impuesto sobre Sociedades. En su caso, analizamos la posibilidad de solicitar el cash-back o devolución anticipada.

- Gestión documental y justificación ante la administración: elaboramos informes técnicos y memorias justificativas para las certificaciones externas de proyectos. Damos asistencia técnica ante inspecciones o requerimientos fiscales de la Administración relacionados con la I+D+i.

- Financiación complementaria y ayudas públicas: asesoramos sobre compatibilidad de las deducciones fiscales con otras subvenciones y ayudas públicas obtenidas por la empresa, identificando otras oportunidades de ayudas, financiación o incentivos no aprovechadas por la empresa.

- Experiencia y especialización en fiscalidad de I+D+i

- Máxima seguridad jurídica, minimizando riesgos ante inspecciones fiscales.

- Optimización de beneficios, maximizando el retorno de la inversión en innovación.

- Acompañamiento continuo, desde la identificación del incentivo hasta su aplicación efectiva.

Noticias en: Deducciones Fiscales I+D+I

Jornada: Recupera tu inversión en I+D+i a través de Bonificaciones a la Seguridad Social, Deducciones...

El próximo miércoles 26 de febrero participaremos en la jornada...

Jornada (Ceei Murcia): Recupera tu inversión en I+D+i

El próximo 4 de octubre nuestro compañero Víctor Gisbert realizará...

Jornada: otras formas de financiar la I+D+i: CDTI + deducciones fiscales+ patent box

El próximo 7 de junio, en el marco del Máster...

Recupera tu inversión en I+D+I a través de CDTI + DEDUCCIONES FISCALES + PATENT BOX

El próximo 19 de abril el Ceei de Elche ha organizado un seminario...

Nuestro equipo de especialistas de Zabala Innovation están esperando tu llamada. Contacta con nosotros para conseguir toda la información que necesitas. ¡Te esperamos!

Deducciones fiscales I+D+i

Las deducciones fiscales por Investigación, Desarrollo e innovación tecnológica (I+D+i) son un incentivo fiscal, en forma de autoliquidación, que existe desde hace varias décadas. Lo que ocurría es que las empresas, especialmente las pymes, tenían cierto recelo a la hora de emplearlas por miedo a que su aplicación derivara en una inspección de mayor envergadura. Ante esta situación, la administración competente orquestó un camino que ofreciera seguridad jurídica total a las empresas que querían conseguir un retorno del esfuerzo realizado en I+D+i. Para ello, se articuló un procedimiento, regulado a través del RD 1432/2003, que permitiera a las entidades aplicar las deducciones con tranquilidad y rigor.

Este incentivo es muy atractivo puesto que, además de los porcentajes de retorno que supone, presenta otras ventajas que lo convierten en una ayuda indirecta muy interesante. Entre estas ventajas cabe señalar que, a diferencia de las subvenciones a fondo perdido, en esta ayuda no hay concurrencia competitiva, lo que supone que es un derecho que tiene la empresa y que puede aplicarlo con indiferencia del tamaño de la empresa, del sector o de la localización de esta.

Porcentajes de deducción y límites de aplicación

Las empresas que están realizando un proyecto de Investigación y Desarrollo (I+D), pueden lograr un porcentaje de retorno superior a las que están haciendo innovación tecnológica (i). En el caso de la I+D la deducción fiscal puede suponer un ahorro de hasta el 59%. El cálculo de esta deducción se realiza de la siguiente manera: con carácter general la empresa puede deducir el 25% de sus proyectos de I+D; además, puede sumar un 17% del exceso de la media de los dos años anteriores, de manera que si la empresa no ha aplicado nunca deducciones por I+D aplicará el 25% + el 17% (esta medida tiene como objetivo “premiar” a las empresas que hacen un esfuerzo incrementar en I+D); finalmente, si la organización tiene personas con titulación superior, que se dedican a la I+D en exclusiva, pueden aplicar un 17% adicional relativo a sus gastos.

En el caso de la innovación tecnológica, el porcentaje ha ido subiendo a lo largo de las últimas modificaciones legislativas, hasta alcanzar el 12%. Además de ser aplicable para los proyectos de innovación tecnológica, esta categoría de deducción aglutina también las deducciones fiscales vinculadas al desarrollo de los muestrarios o al desarrollo de videojuegos. En el caso de los muestrarios aplica a compañías de calzado, marroquinería, textil, juguete, mueble y madera.

Tal es el retorno que pueden suponer las deducciones fiscales por I+D+i, que en algunos casos la empresa puede generar más deducción de la que puede aplicar en el Impuesto de Sociedades. En estos supuestos la entidad tiene tres posibilidades: aplicar la deducción, siguiendo el sistema ordinario, que le permite aplicar la deducción generada hasta en 18 años; o aplicarla sin límite en la cuota o solicitar el abono, en ambos casos cumpliendo una serie de requisitos.

Servicios de deducciones fiscales i+d+i

Muchas empresas encuentran dificultades para identificar si están haciendo I+D+i. Una forma de conocer si la empresa está realmente innovando es responder a las siguientes preguntas: ¿Qué estoy aportando respecto a lo que hay en el mercado? ¿Qué me diferencia de mis competidores? ¿Cuál ha sido el reto tecnológico o dificultad del proyecto?

La experiencia nos muestra que hay más empresas innovadoras de lo que pensamos y que muchas veces las organizaciones asumen sus innovaciones como algo ordinario que no es diferencial. Por ello, nosotros te ayudamos a identificar esos proyectos susceptibles de deducción fiscal y también gestionamos todos los trámites relativos para que puedas aprovecharla al máximo. Nos encargamos tanto de realizar las memorias técnicas y económicas, como todos los trámites con la certificadora y el Ministerio, para lograr el Informe Motivado Vinculante, que ofrece seguridad jurídica total. Además, si la empresa no ha aplicado incentivos fiscales por I+D en años anteriores se puede recuperar la deducción de los últimos cuatro ejercicios fiscales.

¿Las deducciones por i+d+i son compatibles con subvenciones y/o ayudas?

Las deducciones fiscales por I+D+i destacan como uno de los instrumentos más atractivos para las empresas innovadoras, ya que son compatibles con el resto de las ayudas. No obstante, es importante tener en cuenta que, al calcular la deducción, se deben excluir las subvenciones y/o subvenciones equivalentes (en el caso de que la ayuda conlleve un préstamo) así como los conceptos que la Ley del Impuesto sobre Sociedades no considera como gastos, como los relacionados con el registro de patentes o la promoción. Igualmente, las pymes que cuenten con el Sello de Pyme innovadora pueden compatibilizar las deducciones fiscales por I+D+i y las bonificaciones a la Seguridad Social por personal dedicado en exclusiva a la I+D+i.

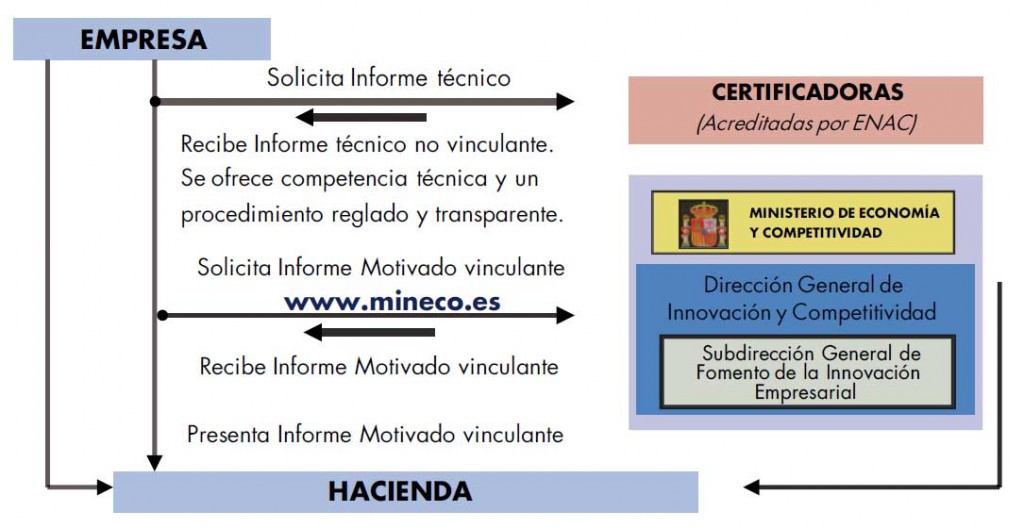

Requisitos de aplicación de las deducciones por I+D+i

Las empresas en España tienen derecho a aplicar las deducciones fiscales por I+D+i. Para aplicarlas, no es necesario cumplir con un CNAE o tamaño específicos. En otras palabras, cualquier empresa de cualquier sector o tamaño que esté llevando a cabo actividades de I+D+i puede solicitarlas. Sin embargo, para garantizar la seguridad jurídica, existe un mecanismo regulado por los artículos 35 y 39 de la Ley del Impuesto de Sociedades y por el RD1432/2203. Este mecanismo establece que la empresa debe certificar el proyecto a través de una entidad acreditada por ENAC, la cual emitirá un certificado detallando la catalogación del proyecto (ya sea como I+D o innovación tecnológica) y los gastos aceptados. Posteriormente, se debe solicitar el Informe Motivado al Ministerio y adjuntar el certificado emitido previamente.

Preguntas frecuentes sobre deducciones fiscales I+D+i para empresas

¿Qué actividades pueden beneficiarse de las deducciones fiscales por I+D+i?

- Las actividades de Investigación y Desarrollo (I+D) incluyen la creación de nuevos productos, procesos o servicios que representen una novedad absoluta en comparación con lo existente, implicando un elevado grado de innovación.

- Por otro lado, la Innovación Tecnológica (IT) abarca mejoras significativas en productos o procesos ya existentes, sin llegar a ser una innovación disruptiva.

¿Qué porcentaje de deducción se puede aplicar?

En España, los porcentajes de deducción son los siguientes:

- Investigación y Desarrollo, I+D: Del 25% al 42% sobre los gastos en Investigación y Desarrollo.

- Innovación Tecnológica (IT): 12% sobre los gastos en mejoras tecnológicas.

Adicionalmente: - 17% por costes de personal investigador exclusivo.

- 8% por inversión en activos materiales e intangibles destinados a I+D.

¿Existe un límite para aplicar estas deducciones?

Sí, en general, el límite es del 50% de la cuota íntegra del Impuesto sobre Sociedades. Sin embargo, si la empresa opta por la monetización (cash-back), se puede aplicar sin límite, aunque con una minoración del 20% sobre el importe a recuperar.

¿Qué sucede si la empresa no puede aplicar la deducción en el ejercicio actual?

Las deducciones no utilizadas pueden compensarse en los 18 años siguientes o solicitarse como devolución anticipada (cash-back) si se cumplen ciertos requisitos.

¿Es necesario certificar los proyectos de I+D+i?

No es obligatorio, pero obtener un Informe Motivado Vinculante, emitido por el Ministerio de Ciencia, o una certificación de una entidad acreditada por la Entidad Nacional de Acreditación, ENAC, e incluso un Informe de Tercera Parte, emitido por un científico o tecnólogo con suficiencia en esa área, normalmente un doctor de universidad pública, proporciona seguridad jurídica frente a posibles inspecciones fiscales.

¿Sería compatible con otro tipo de incentivos como préstamos o subvenciones?

Sí, las deducciones fiscales por I+D+i son compatibles con otros incentivos, como subvenciones, préstamos y bonificaciones en Seguridad Social, pero con ciertas limitaciones:

- Compatibilidad con subvenciones:

- Se pueden aplicar deducciones fiscales junto con subvenciones públicas (como las del CDTI o Horizonte Europa). Sin embargo, la parte subvencionada de los gastos no pueden deducirse fiscalmente, ya que supondría un doble beneficio.

- Compatibilidad con préstamos públicos:

- Los préstamos de entidades como el CDTI, ENISA o ICO sí son compatibles, ya que no reducen la base de gasto deducible.

- Compatibilidad con bonificaciones en la Seguridad Social:

- Las empresas pueden beneficiarse simultáneamente de bonificaciones en la cuota de la Seguridad Social por personal investigador y las deducciones fiscales por I+D+i. Para evitar un doble incentivo, las empresas deben elegir si aplican la deducción fiscal completa o una reducción en la bonificación, salo que tengan el sello de “Pyme Innovadora” emitido por el Ministerio de Ciencia.

En resumen, sí es posible combinar distintos incentivos, pero es importante planificar bien la estrategia para maximizar el ahorro fiscal y financiero.

¿Tengo que tener beneficios para aplicar las deducciones fiscales por I+D+i?

No, no es necesario tener beneficios para aplicar las deducciones fiscales por I+D+i.

En el caso que una empresa no tenga cuota suficiente en el Impuesto sobre Sociedades para aplicar la deducción, tiene dos opciones:

- Compensar la deducción en ejercicios futuros: Puede aplicarla en los 18 años siguientes, cuando la empresa tenga beneficios y genere cuota tributaria.

- Solicitar el abono anticipado (cash-back): Las empresas pueden monetizar la deducción, es decir, solicitar su devolución en efectivo con una reducción del 20%.

Esta opción es especialmente útil para startups y empresas en fase de crecimiento, ya que permite obtener liquidez sin esperar a generar beneficios.

¿Las deducciones fiscales por I+D+i pueden ser aplicadas para todo tipo de entidades?

No, las deducciones fiscales por I+D+i solo pueden ser aplicadas por empresas y entidades sujetas al Impuesto sobre Sociedades en España.

¿Quién puede beneficiarse?

- Empresas (sociedades mercantiles, pymes y grandes empresas).

- Cooperativas y fundaciones sujetas al Impuesto sobre Sociedades.

- Centros tecnológicos y organismos privados de investigación, si realizan actividades de I+D+i para sí mismos.

¿Quién no puede beneficiarse directamente?

- Autónomos y profesionales individuales, ya que tributan en el IRPF y no en el Impuesto sobre Sociedades.

- Entidades sin ánimo de lucro exentas del Impuesto sobre Sociedades.